"Cool bleiben und Dividenden kassieren", gemäß des Buchtitels von Christian W. Röhl habe ich den Juni 2022 "überstanden". Denn, und dazu später mehr, es ging mal wieder steil bergab. Umso erfreulicher, dass die Nettodividendenausbeute deutlich über meiner Schätzung in Höhe von 280 Euro aus dem Mai 2022 ausfiel. 316,81 Euro, die sich auf 24 Einzelzahlungen verteilen, sind es letztendlich geworden. Das ist eine Steigerung von 101,39 Euro bzw. 47,07% gegenüber dem Vorjahresmonat. Die Zahlungen in chronologischer Reihenfolge kamen von:

- Visa, 01.06.2022; 1,41 Euro

- Aflac, 01.06.2022; 7,43 Euro

- Wells Fargo, 01.06.2022; 7,64 Euro

- Fortis, 01.06.2022; 10,66 Euro

- Johnson & Johnson, 07.06.2022; 46,90 Euro

- Microsoft, 09.06.2022; 1,32 Euro

- Reckitt Benckiser, 09.06.2020; 38,62 Euro

- Walgreens Boots Alliance, 10.06.2022; 7,67 Euro

- Chevron, 10.06.2022; 20,35 Euro

- 3M, 13.06.2022; 18,67 Euro

- Stag Industrial, 15.06.2022; 1,80 Euro

- iShares Nasdaq 100 UCITS ETF, 15.06.2022; 4,08 Euro

- Stag Industrial, 15.06.2022; 11,73 Euro

- Unilever, 16.06.2022; 13,98 Euro

- Waste Management, 17.06.202; 6,87 Euro

- BlackRock, 23.06.2022; 12,44 Euro

- Qualcomm, 23.06.2022; 8,31 Euro

- Shell PLC, 27.06.2022; 26,89 Euro

- UnitedHealth Group, 28.06.2022; 1,14 Euro

- Saputo, 28.06.2022; 4,04 Euro

- Gilead Sciences, 29.06.2022; 10,42 Euro

- iShares JP Morgan US EM USD EM Bonds UCITS ETF, 29.06.2022; 22,85 Euro

- Ross Stores, 30.06.2022; 4,26 Euro

- Pepsico, 30.06.2022; 27,33 Euro

Dividenden und Ausschüttungen seit 2014

Mal wieder habe ich nur die unveränderten Sparpläne ausführen lassen. Die Werte von meiner Watchlist kamen erneut nicht in für mich attraktive Preisregionen.10669,31 Euro habe ich im Jahr 2022 in der ersten Jahreshälfte somit eingezahlt. Was die Sparpläne angeht werde ich wohl bis spätestens Anfang August eine Änderung vornehmen. Der Sparplan von AT&T wird aller Vorrausicht nach durch ein neues (Unternehmen von der Watchlist) ersetzt.

Grafisch dargestellt sieht mein Portfolio so aus (Stand Ende Juni 2022; Gesamtwert ohne Verrechnungskonto 107603,82 Euro):

Den aktuellen Stand meines Depots kannst du über "Depot" mittels der getquin-Web-App immer live nachverfolgen.

Depotentwicklung

Wie zu Beginn bereits angedeutet ging es im Juni 2022 steil bergab. Um 6,0% (TTWROR) hat mein Depot nachgegen. Die Kursverluste summieren sich auf beachtliche 7676,72 Euro. Das ist nummerisch der höchste Buchwert-Monatsverlust bisher! Bei Verrechnung der erhaltenen Nettodividenden verbleibt ein Minus von 7359,91 Euro.

Seit der ersten Buchung sieht die Performance meines Depots grafisch dargestellt so aus: (Als Benchmark ist violett der MSCI World, blau der S&P 500 sowie grün der DAX abgebildet. Die Performance meines Depots ist schwarz dargestellt.)

Der True Time Weighted Rate of Return (TTWROR) hat um 11,96% auf 88,25% nachgegeben. Der interne Zinsfuß (iZF) ging um 2,84% zurück und beträgt jetzt nur noch 6,11%.

(Die Veränderungen sind jeweils als totale Prozentangaben zu verstehen)

Rückblick auf die Erste Jahreshälfte:

Mit Blick auf das erste Halbjahr 2022 zeigt sich, dass mein Depot sich gegenüber den Vergleichsindizes gut behaupten konnte. Gemäß meiner neuen Ausrichtung "Low Volatility high Dividend" fallen die Verluste geringer aus:

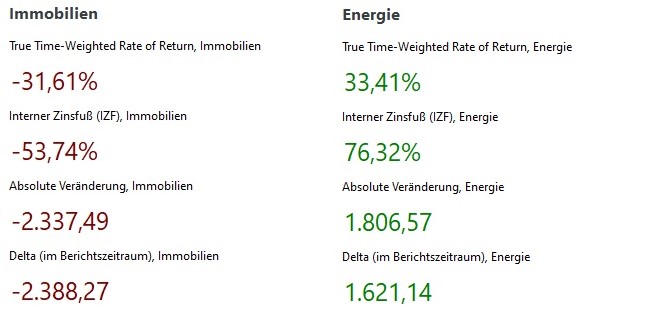

Im ersten Halbjahr hat der Sektor Energie am besten abgeschnitten. Der Sektor Immobilien hat am meisten verloren:

Die folgenden Einzelwerte haben bisher 2022 am besten performt:

Schlecht hingegen lief es für diese Unternehmen:

Fazit: Die Old-Economy, die von manchen schon abgeschrieben wurde, und da vor allem Nichtzyklische Konsumgüter Unternehmen und Werte aus dem Energiebereich haben in 2022 bisher eine "Renaissance" erlebt. Für Immobilienunternehmen ist das Umfeld zur Zeit nicht allzu freundlich und mein Amazon-Investment ist bisher einfach nur eine krasse Enttäuschung.

In den ersten sechst Monaten des Jahres hat mein Depot 14431,89 Euro an Buchverlust erzielt. Unter Berücksichtigung der erhaltenen Nettodividenden verbleibt ein Minus von 129231,30 Euro! Insgesamt liegt das Depot aber immer noch im Plus. Die Kurserfolge betragen 9265,89 Euro (nur Buchgewinne, ohne Dividenden).

Mit Betrachtung nur auf dem Juni haben folgende Unternehmen, in einem ansonsten tiefroten Markt, am besten abgeschnitten:

Die lange Liste der Verlierer führen folgende Unternehmen an:

Tatsächlich ist Chevron in dieser Auflistung auch dabei, das liegt am zuletzt wieder etwas gefallenen Ölpreis.

Langzeit Rückblick auf Einzelinvestment und Sektoren

Interessant fand ich auch die Betrachtung der Entwicklung einzelner Aktien und Branchen seit Beginn meiner Investments:

Langfristig betrachtet haben alle Sektoren, bis auf Anleihen, eine positive Rendite erbracht. Mit Abstand die Beste Performance weißt dabei IT auf.

Folgende Wertpapiere haben bisher insgesamt die meiste Rendite erzielt:

Die schlechteste (Langzeit-)Performance weisen diese Wertpapiere auf:

Die Länderallokation sieht, Stand Ende Juni 2022, so aus:

(nicht berücksichtigt iShares JP Morgan USD EM Bonds UCITS)

Länderallokation: USA: 74,80%; UK: 15,13%; Kanada: 5,02%; Deutschland: 2,78%; Niederlande: 1,47%; Japan: 0,80%

Im Gesamtportfolio, also mit dem iShares JP Morgan USD EM UCITS ETF, habe ich folgende Länderallokation: USA: 70,35%; UK: 14,23%; Kanada: 4,72%; Deutschland: 2,62%; Niederlande: 1,38%; Japan: 0,75%

Ein Blick auf die Sektorallokation:

Nichtzyklische Konsumgüter: 20,93%; IT: 15,51%; Gesundheitsversorgung: 11,23%; Finanzwesen: 10,61%; Zyklische Konsumgüter: 8,49%; Industrie: 6,47%; Energie: 6,23%; Anleihen: 5,95%; Immobilien: 4,81%; Versorger: 3,94%; Telekommunikation: 3,74%; Materialien: 2,08%

Würde man den Bereich Anleihen außer acht lassen und sich nur auf die Aktien & Aktien-ETF-Allokation konzentrieren, so hat das Depot folgende Allokation:

Nichtzyklische Konsumgüter: 22,26%; IT: 16,50%; Gesundheitsversorgung: 11,94%; Finanzwesen: 11,28%; Zyklische Konsumgüter: 9,02%; Industrie: 6,88%; Energie: 6,63%; Immobilien: 5,11%; Versorger: 4,19%; Telekommunikation: 3,98%; Materialien: 2,21%

Das Ziel für das Jahr 2022

Durch die hohen Steigerungen bei den Dividenden scheint es so, als würde die Erreichung des Ziels, in 2022 mindestens 3000,00 Euro Nettodividende zu kassieren, immer wahrscheinlicher werden:

| Ziel | 250,00 Euro Nettodurchschnittsdividende | Fehlbetrag | 29,87 Euro |

Um 8,45 Euro hat die monatliche Nettodurchschnittsdividende zugelegt. Um das Ziel in den verbleibenden 6 Monaten zu erreichen müsste diese im Schnitt um 4,98 Euro pro Monat steigen.

In den ersten 6 Monaten des Jahres habe ich übrigens 1510,59 Euro Dividenden erhalten. Die Herausforderung besteht also darin, das in der zweiten Jahreshälfte zu wiederholen, und zwar ohne Freistellungsauftrag, denn dieser ist komplett aufgebraucht!

Was gab es sonst noch?

Am 02.07.2022 bin ich zu einem sehr kleinen aber feinen Youtube-Community Treffen vom Kanal "Dein. Geld. Deine. Verantwortung" nach Frankfurt am Main gefahren. Es hat mir sehr gut gefallen, sich in kleiner Runde mit Gleichgesinnten über Investments und noch viel mehr zu unterhalten. Außerdem empfand ich als "Provinzler" die Skyline von Frankfurt doch ziemlich beeindruckend!

Ausblick auf den Juli 2022

Wie schon beschrieben plane ich eine Änderung bei den Sparplänen. Von einem Unternehmen aus meiner Watchlist werde ich per Sparplan eine Position aufbauen. Es ist zur Zeit nicht besonders günstig, da ich aber nicht mehr länger auf einen guten Einstiegszeitpunkt waren möchte, werde ich eben auf diesem Wege investieren. Dieser Sparplan wird zu lasten von AT&T gehen. Nach der Umstrukturierung und Dividendenkürzung werde ich erst einmal abwarten, wie sich das Geschäft und die Kennzahlen entwickeln, insbesondere mit Blick auf den Schuldenabbau, den dieser ist angesichts steigender Zinsen für viel Unternehmen wichtiger den je! Welches Unternehmen neu dazu kommt, zusammen mit einer Aktienanalyse werde ich euch über einen neuen Blogeintrag oder spätestens beim nächsten Monatsabschluss bekannt geben. Die Dividendenausbeute sollte im Bereich von ca. 220 Euro netto liegen.

Kommentar schreiben